بررسی افت و خیزهای اخیر صنایع

ردپای منطق در معاملات سهام

عصر بازار- با افت۴/ ۱ درصدی شاخص کل بورس تهران در هفته گذشته، زیان از ابتدای سال بورس تهران به ۸/ ۰ درصد رسید. در زمستان سال گذشته، با خروج از دوران رکود دو ساله بورس، نماگر بازار سهام توانست رشد ۴/ ۳۰ درصدی را به ثبت برساند.

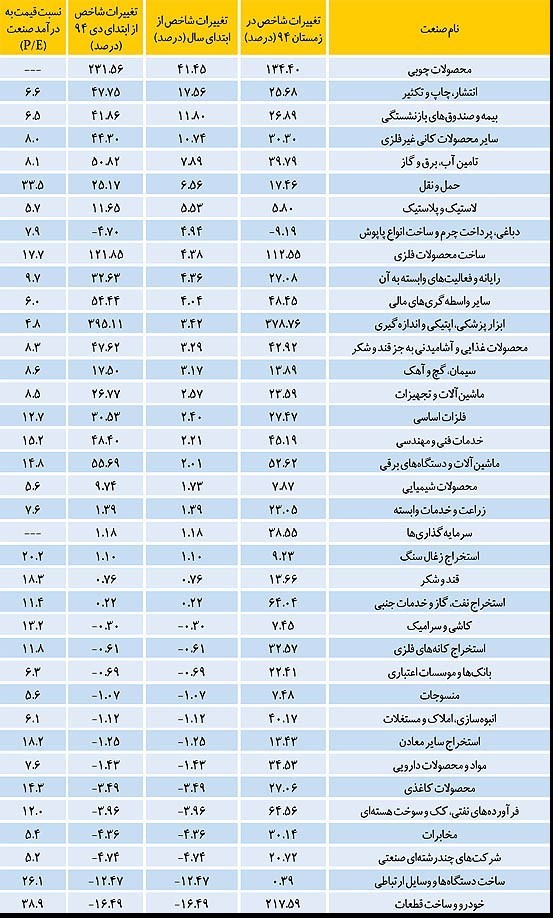

به گزارش پایگاه خبری «عصربازار» به نقل از دنیای اقتصاد، افت روزهای اخیر شاخص کل با توجه به جهش قابلتوجه قیمتها در فصل زمستان، منطقی بهنظر میرسد (در6 روز معاملاتی کاری گذشته دماسنج بازار سهام در مسیر نزولی قرار گرفته است). دراین میان، نکته قابلتوجه افت قیمت در گروههایی است که پیش از این با هیجان خریداران رشدهای عجیبی را به ثبت رسانده بودند. بررسیها حاکی از آن است که از ابتدای سال تاکنون 24 صنعت از 37 صنعت بورسی روند مثبت را تجربه کردهاند. از 13 صنعت نزولی نیز گروه خودرو با افت 5/ 16 درصدی بیشترین افت را به ثبت رسانده است و این در حالی است که سایر صنایع بزرگ با افتهای به مراتب کمتری همراه بودهاند.

در بررسیهای پیشین به این موضوع اشاره شده بود که نزدیک به3500واحد از رشد سه ماه پایانی سال گذشته شاخص کل بورس، مرهون رشد قیمتی سهام گروه خودرویی بوده است. در این میان، عمده فشار کنونی بر شاخص کل نیز ناشی از هیجان در نمادهای این گروه و اینبار در سمت فروش سهام خودرویی است. در این خصوص نیز با وجود افتی که شاخص خودرویی در هفتههای ابتدایی سال به ثبت رسانده است، مقدار بازدهی شاخص این صنعت از ابتدای زمستان تاکنون همچنان در سطح چشمگیر 165 درصد قرار دارد. بر این اساس، اصلاح کنونی نمادهای خودرویی نیز با توجه به رشدهای قابلتوجه پیشین آن کاملا منطقی بهنظر میرسد. در این شرایط، در صورتی که هیجان در سمت فروش کنترل شود، با توجه به اینکه کارشناسان آینده روشنی را برای اقتصاد کشور متصور هستند، میتوان انتظار بازگشت آرامش به این نمادها و ساختن کف قیمتی جدید را داشت.

نگاهی به اصلاح صنایع از ابتدای سال

در این گزارش، به بررسی روند اصلاحی شاخص صنایع از ابتدای سال تاکنون پرداخته شده است. بر این اساس در بازه مزبور از 37 صنعت بورسی، 24 صنعت با رشد و 13 صنعت با افت شاخص مواجه شدهاند. دراین میان صنایع کوچکتر بیشترین رشد از ابتدای سال را ثبت کردهاند. در اینخصوص، محصولات چوبی با تک نماد «چفیبر» با رشد 5/ 41 درصدی مواجه شده است. انعکاس خروج از زیان این شرکت در اواسط اسفند باعث شده که تاکنون این نماد رشد زیادی را تجربه کند. انعکاس رشد صنایع کوچکتر را میتوان در شاخص کل هموزن (با اثرگذاری یکسان نمادها) مشاهده کرد (شاخص هم وزن رشد بیش از 2 درصدی را از ابتدای سال به ثبت رسانده است). در میان صنایع نزولی نیز گروه خودرو با ادامه معاملات هیجانی بیشترین افت (معادل 5/ 16 درصد) از ابتدای سال را به ثبت رسانده است. دیگر صنایع نزولی افتهای به مراتب کمتری را تجربه کردهاند. در این خصوص، گروه بانک تنها افت 7/ 0 درصدی را تجربه کرده است. این افت نیز در مقابل رشد بیش از 22 درصدی شاخص این گروه در سه ماه پایانی سال تنها به روند اصلاح منطقی مشابه گروه خودرو تاکید دارد. با این تفاوت که اصلاح قیمتها را متناسب با رشدهایی که هر صنعت پیش از آن ثبت کرده است، تحلیل کرد. مسیر نزولی شاخص در روزهای اخیر باعث ایجاد نگرانی در میان اهالی تالار شده است. این نگرانی در روز چهارشنبه با هیجانی که در سمت فروش مشاهده شد، افزایش یافت. همانطور که اشاره شد، با توجه به تغییرات شاخص از ابتدای زمستان تا پایان هفته گذشته، اصلاح کنونی قیمتها کاملا منطقی است.

در این میان اما برخی نگرانیها از تکرار سناریویهای قبلی و شروع رکود با عبور از دوران رونق وجود دارد. (مشابه آنچه در سالهای اخیر و به خصوص در بزنگاههای هستهای مشاهده شد). در شرایط کنونی، خوشبینی موجود نسبت به آینده اقتصادی کشور پس از حذف مهمترین ریسک سیاسی، احتمال تکرار تجربه تلخ گذشته را کاهش داده است. علاوه بر این، میانگین حجم و ارزش معاملات در هفته گذشته معادل 1273 میلیون سهم و 331 میلیارد تومان بوده است. گرچه این نماگرها نیز نسبت به اوج خود در ماههای پیش فاصله گرفته است اما همچنان در سطوح بسیار بالاتری نسبت به زمان رکودی بازار قرار دارد و از اینرو به ادامه پویایی معاملات اشاره دارند.

این انتظار وجود دارد که قیمت سهام براساس مقدار رشدی که پیش از این داشتهاند، اصلاح منطقی را تجربه کنند، با این حال، جایی برای نگرانی در میان سرمایهگذاران بازار سهام به خصوص برای فعالانی که با نگاه بلند مدت و با تحلیل مناسب اقدام به خرید سهام میکنند، وجود ندارد. با منعکس شدن اثرات رفع تحریمها در صنایع کشور و همچنین با اهتمامی که دولت در جهت به حرکت درآوردن چرخ اقتصاد دارد، همچنان کارشناسان بر رونق پایدار بازار تاکید دارند. در این میان، موضوع دیگری که بر بورس اثر خواهد داشت، تغییرات قیمتهای جهانی کالاها است. نیمی از بازار سهام کشورمان با این موضوع درگیر است، بر این اساس، در صورتی که بتوان سیگنال مشخصی از پایان روند نزولی شاخصهای بازارهای کالایی و رونق نسبی در این بازارها بهدست آورد، انتظار واکنش مثبت سهام شرکتهای کالایی کشورمان نیز وجود دارد.

مسیر آتی بازارهای کالایی؟

قیمت هر بشکه نفت خام آمریکا در روزهای اخیر به بالاتر از 41 دلار رسیده است. در حالی برای چند روز متوالی شاهد معامله شدن این نفت در سطح بالاتر از 40 دلاری هستیم که در ماه نخست 2016 قیمت این نفت به کمتر از 30 دلار رسیده بود. گرچه همچنان مازاد عرضه و همچنین ضعف اقتصاد جهانی (کاهش تقاضا) سایه سنگین خود را بر قیمت نفت نگه داشته است، اما امیدواری به کاهش فشار این عوامل بنیادین باعث بازیابی قیمت در این بازار شده است. در این خصوص، نگاهها به نشست یکشنبه دوحه قطر بین تولیدکنندگان بزرگ نفتی دوخته شده است. براساس شایعات منتشرشده احتمال توافق بر سر توقف تولید در سطح کنونی و عدم افزایش مقدار تولیدات وجود دارد. گرچه تردیدهای بسیاری نسبت به این موضوع وجود دارد اما کمترین سیگنال مثبتی از نشست میتواند به پایداری قیمت نفت در سطح کنونی کمک کند و امیدها را نسبت به پایان دوران نزولی قیمت نفت که از اواسط سال 2014 شروع شده بود، به وجود آورد. رشد روزافزون درآمدهای نفتی کشورمان با بازپس گرفتن بازارهای هدف پس از رفع تحریمهای بینالمللی وجود دارد.

این موضوع میتواند بر اقتصاد کشور اثر مثبتی داشته باشد و به تحقق بودجه انتظاری کشور به خصوص بخش عمرانی در سال جدید کمک کند. با وجود بودجههای عمرانی که در سال گذشته در نظر گرفته شده بود اما آمارها از عدم تحقق بخش زیادی از این بودجه با توجه به کاهش درآمدهای دولت اشاره داشت. بهبود روند عمرانی کشور میتواند بازار ساخت وساز را در مسیر بهبود قرار دهد و امید به خروج از رکود صنایع وابسته را بیشتر کند. رشد قیمت نفت میتواند قیمت سایر کالاها را نیز با خود همراه سازد. این موضوع میتواند بر سودآوری صنایع کالایی کشورمان اثر مثبتی داشته باشد. صنایعی مانند پالایش نفت، گروه پتروشیمی و سایر صنایع مرتبط با دیگر کالاها مانند فلزات اساسی میتوانند از این موضوع اثر مثبتی بگیرند. گرچه نظرات از بازیابی سریع منطقی بازارهای کالایی فاصله گرفته است، اما سیگنالها از احتمال پایداری قیمتها در شرایط کنونی خود باعث ایجاد خوشبینی نسبت به بهبود سودآوری شرکتهای کالایی شده است. شاخص کالایی بلومبرگ با رشد بیش از 10 درصدی نسبت به ژانویه 2016 مواجه شده است. در این خصوص، علاوه بر رشد قیمت نفت، قیمت هر تن مس نیز از کف خود (معادل 4300 دلار) فاصله گرفته است. در این شرایط، اگر از سرکوب نرخ در بازار ارز خودداری شود و اجازه داده شود که ارزش دلار در بازار داخل نیز بر اساس واقعیت کنونی اقتصاد حرکت کند. بهبود نسبی وضعیت کالاییهای بورس پس از معضلات زیادی که در سالهای اخیر داشتهاند، مورد انتظار است.

سرایت فشار فروش به کوچکترها

شاخص کل بورس تهران در هفته گذشته با افتهای متوالی در معاملات روزانه، کاهش 4/ 1 درصدی را در روند هفتگی به ثبت رساند. شاخص کل هم وزن (با اثرگذاری یکسان نمادها) در روز چهارشنبه با افت 1/ 1 درصدی مواجه شد. در حالی که تا اواسط هفته گذشته با ادامه یکهتازی نمادهای کوچکتر شاخص کل هموزن نوسانات مثبتی در جهت صعودی را تجربه میکرد. در ادامه اما، تشدید فضای منفی در بازار، به خصوص با سیگنالهای منفی از تداوم نزول نمادهای خودرویی، باعث شد که این نمادها نیز با فشار فروش در مسیر نزولی قرار گیرند. چهارشنبه هفته گذشته از 37 صنعت بورسی، 32 صنعت با افت شاخص مواجه شدند. سرایت فضای منفی در بازار سهام افت دسته جمعی گروههای بورسی را به دنبال داشت. این موضوع نشان از شیوع هیجان در میان معاملهگران سهام این بار در سمت فروش داشت. این در حالی است که در سه ماه پایانی سال گذشته شاهد حضور هیجانی معاملهگران در سمت خرید بودیم. کارشناسان در زمان صعود ممتد شاخص در زمستان گذشته بر این موضوع تاکید داشتند که رشد قیمت سهام نیازمند اصلاح منطقی قیمتها است. در این میان، رشدهای بیش از حد و خارج از عادت به قطع اصلاح شدیدتری را میطلبد. بر این اساس، اصلاح گروه خودرویی و افت شاخص این گروه از ابتدای سال متناسب با رشدهای قابل توجه و بیش از اندازه این گروه بوده است. این موضوع میتواند تا یافتن کف جدید قیمتی در نمادهای این گروه ادامه یابد.

جهت دریافت آخرین اخبار از طریق تلگرام به کانال اختصاصی عصربازار ( http://telegram.me/asrebazar) بپیوندید. برای دریافت آخرین نسخه از نرم افزار تلگرام اینجا را کلیک کنید.

- ۵ شرط اجرای حاکمیت شرکتی در بازار سرمایه

- رشد ۶ هزار واحدی شاخص بورس در آخرین روز معاملاتی هفته

- رشد ۶ هزار واحدی شاخص بورس در آخرین روز معاملاتی هفته

- ثبت نام سهامداران در سامانه سجام از رقم ۴۶ میلیون نفر عبور کرد

- عرضه ۳۱۶ هزار تن مقاطع فولادی در بورس کالا

- ترس بازار از افزایش دامنه نوسان؟

- ترس بازار از افزایش دامنه نوسان؟

- ۹۴ هزار تن وکیوم باتوم در سبد خریداران بورس کالا

- نقش بازار سرمایه در تامین مالی تولید، ویژه است

- خرید اوراق چگونه باعث افزایش سرمایه شرکتها در بورس میشود؟

حقوق و عوارض گمرکی کالاهای اساسی و ارزش افزوده یک درصد شد

یک هفته با بورس کالا

برترینهای هفته در بورس کالا را بشناسید

۲۸۳ هزار تن محصول در تالار صادراتی معامله شد

امضای قراردادهای جدید ایران و قطر دربخش انرژی در آینده نزدیک

اوپک میتواند مانع ۱۰۰ دلاری شدن قیمت نفت شود

قیمت جهانی طلا افزایش یافت

سقوط قیمت بیت کوین تا زیر ۶۰ هزار دلار

قیمت جهانی نفت افزایش یافت

عراق؛ شریک تجاری همیشگی ایران

جهش تولید در کنار سیاست تثبیت امکانپذیر است

رشد اقتصادی در دولت سیزدهم به بیش از ۶ درصد رسید

قیمت طلا، دلار، سکه و ارز

زمان حراج بعدی شمش طلا مشخص شد

کیش مانع خروج ارز از کشور میشود