صدرنشینی بازار سرمایه در بازدهی ماهانه پساز ۲۰ ماه؛

بورس سرانجام اول شد

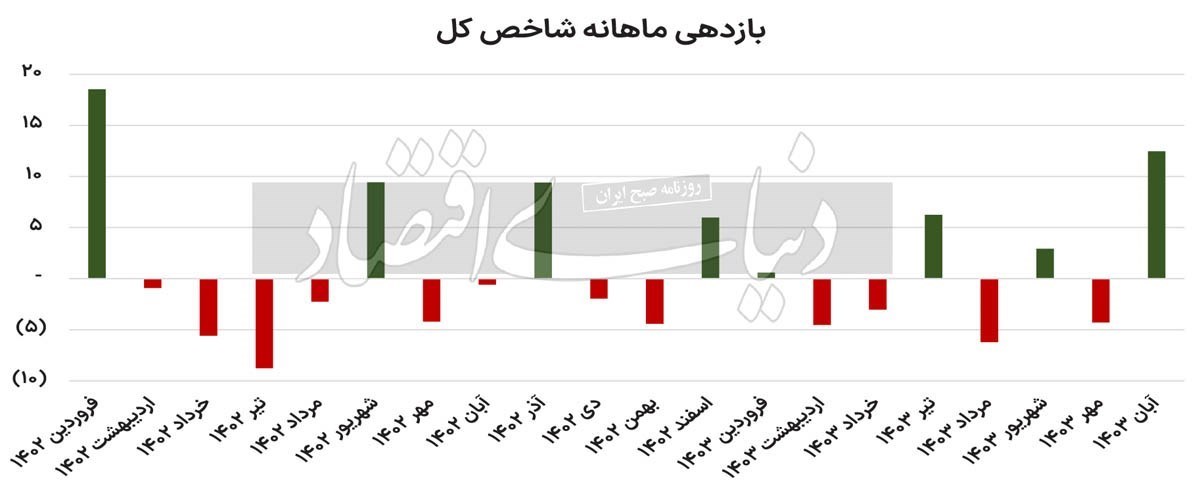

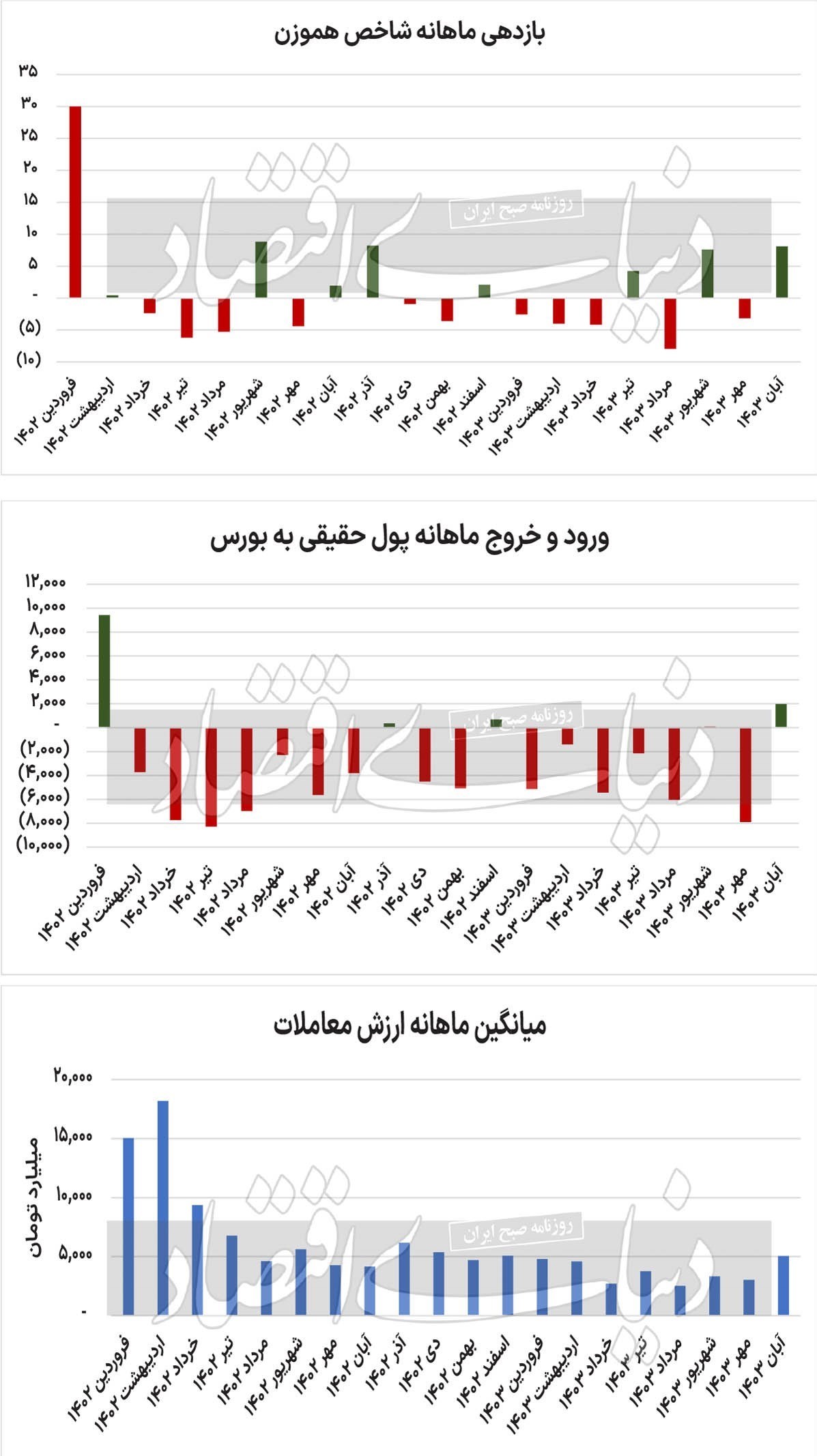

عصر بازار- بورس تهران پس از تحمل یک دوره رکود، از ابتدای آبان وارد یک روند صعودی شد و بازدهی این بازار در هشتمین ماه سال به ۱۲.۴درصد رسید تا این بازار پس از ۲۰ ماه در صدر بازدهی بازارها قرار گیرد. پیشروی ارزش معاملات تا ۱۰همت نیز از تداوم فضای رونق بر بازار سهام، حکایت دارد. به نظر میرسد عواملی نظیر تعدیل قیمت برای خودروسازها، تداوم رشد قیمت برای دلار نیمایی و احتمال تغییر در سیاستهای پولی در بهبود وضعیت بازار سهام نقش داشتهاند.

پنجشنبه ۰۱ آذر ۱۴۰۳ - ۱۳:۲۴:۰۰

به گزارش پایگاه خبری «عصر بازار» به نقل از دنیای اقتصاد، برخلاف بازار سهام، بازار سکه و طلا که در ماههای قبل پررونق بود، در آبان با عقبگرد قیمتی روبهرو شد. افت قیمت جهانی طلا پس از انتخابات آمریکا باعث شد که بازدهی سکه و طلا منفی شود. البته در ماه آبان بازدهی دلار نسبتا قابل توجه بود و در این ماه 7.5درصد رشد کرد. از ابتدای سال نیز در میان بازارها بیشترین بازدهی مربوط به طلای 18عیار بود که حدود 38درصد رشد را ثبت کرده است. بازدهی 8ماهه بانکها بهعنوان یک سرمایهگذاری کمریسک، 20 درصد ثبت شده است.

بورس برنده میدان

بازار سهام، بهرغم آنکه ماههاست موفق نشدهاست تا در صدر بازدهی بازار قرار گیرد، اما با فعالشدن محرکهای اقتصادی، آبانماه سبزی را پشتسرگذاشت، بهطوریکه تنها در 7روز معاملاتی، شاخصکل به رنگ سرخ درآمد. اصلیترین محرک بورس برای خودنمایی در دومین استگاه پاییز، کاهش تنشهای نظامی و مشخصشدن مسیر سیاسی پیشروی کشور بود. با خبرهای آتشبس در لبنان و کمرنگشدن احتمال درگیری مستقیم ایران در منطقه، بورسیها احساس امنیت بیشتری برای حضور در بازار داشتند، همچنین با انتخاب ترامپ بهعنوان رئیسجمهور سناریوهای جدیدی برای قیمت ارز و سایر متغیرهای اثرگذار بر بورس مطرح شد. بهتبع این موضوع مسیر جدیدی در سیاستگذاری دنبال میشود. هرچند همچنان خطر فشارهای سیاسی و قطعنامههای جدید، ایران را تهدید میکند و جدیشدن این ریسکها برای اهالی بازار دوباره فضای بورس را غبارآلود میکند.

در کنار این موضوع، خبرهایی از سوی رئیس بانکمرکزی مبنیبر کاهش نرخ بهره شنیده شدهاست، ضمن آنکه نرخ اوراق بدونریسک نیز در تابلوی معاملات تا کانال 29درصد سقوط کردهاست. با کاهش نسبی انتظارات تورمی در کوتاهمدت و روند کاهشی نرخ بهره، میتوان P/E بالایی را به بازار نسبت داد. در حالحاضر اهالی بازار به انتظارات کاهشی بهره وزن بالایی داده و بر اساس آن تقاضایی را در بازار شکل دادهاند. تداوم این مسیر در گرو عملیشدن این انتظارات است. پس از انتخاب ترامپ و تحولات سیاسی اخیر، دلار آمریکا با عبور از سقف قیمتی 62هزارتومان تا 70هزارتومان نیز مورد دادوستد قرارگرفت. در حالحاضر دلار در رنج قیمتی 68 تا 70هزارتومان قرار دارد و نسبت به ماههای گذشته در کانالهای جدیدی فعالیت میکند، ضمن آنکه افزایش اختلاف دلار نیما و آزاد نیز در نیمه آبان تا 40درصد افزایشیافته بود. با رشد دلار نیما و عبور آن از 51هزارتومان بهنظر میرسد فضا برای 60هزارتومانیشدن دلار نیما یا همان دلار موثر بر درآمد شرکتها فراهم است. در اینصورت تحلیلگران با اتکای بالاتری میتوانند دلار 50هزارتومان را بهصورت میانگین برای درآمدهای شرکتهای بورسی لحاظ کنند.

کاهش نرخ بهره و همچنین کاهش تنشها میتواند ضمن کاهش نرخ بازده موردانتظار بازار، به رشد P/E بازار در کوتاهمدت کمک کند، بهطوریکه با رشد دلار نیما افزایش این نسبت تا 10واحد نیز موردانتظار است. در اینصورت بازار تنها از محل P/E و باثبات سایر شرایط پتانسیل رشد 60درصدی را از نقطه فعلی خواهدداشت. اگر بازارهای رقیب به واسطه تنشهای سیاسی رخصت رشد به بورس را بدهند، رونق بر این بازار حاکم میشود.

نشانههای رونق

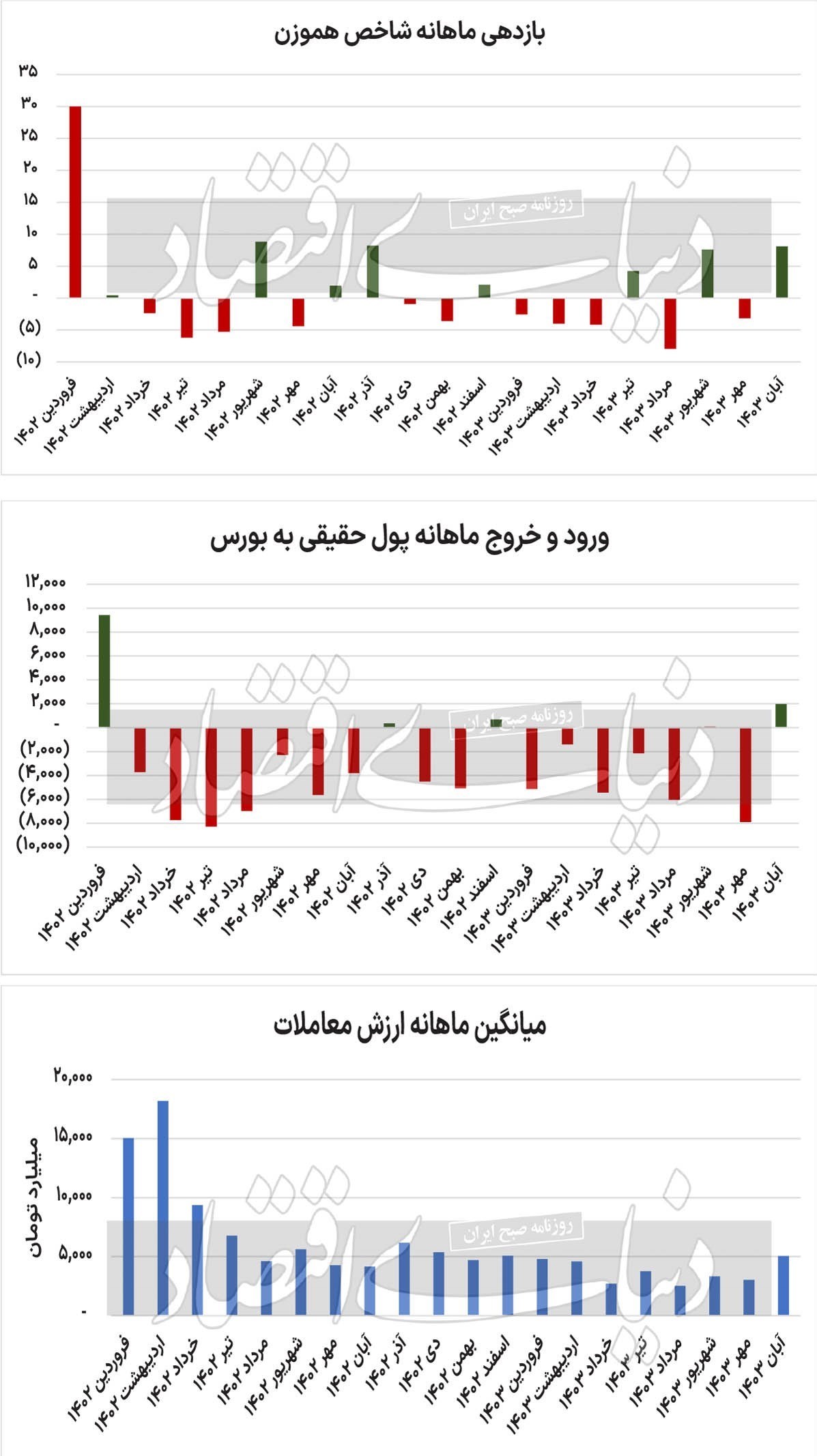

بورس تهران با وسیله محرکهای بنیادی و فنی یادشده، روند صعودی را دنبال کرد. نشانههایی که میتوانست ارزندگی بازار را توجیه کند، همچنان پابرجاست. ارزش دلاری بازار که اواخر مهرماه به زیر 100میلیارد دلار رسیدهاست، اهالی بازار را برای خرید بیشتر سهام ترغیب کرد. P/E بازار اخیرا به زیر 6واحد رسید. این نسبت با افزایش ریسکهای سیاسی در کانال 5واحد ماندگار شده بود و در صورتیکه بازار انتظار یک سیاست تسهیلکننده پولی داشتهباشد، میتواند P/E انتظاری بالایی را به بازار نسبت دهد. در اینصورت P/E 5واحدی برای اهالی بورس، نشان از ارزندگی دارد. نشانههایی نیز مبنیبر تداوم احتمالی روند صعودی وجود دارد. میانگین ارزش معاملات با احتساب صندوقهای سهامی طی آبانماه از 5هزار میلیاردتومان گذشت.

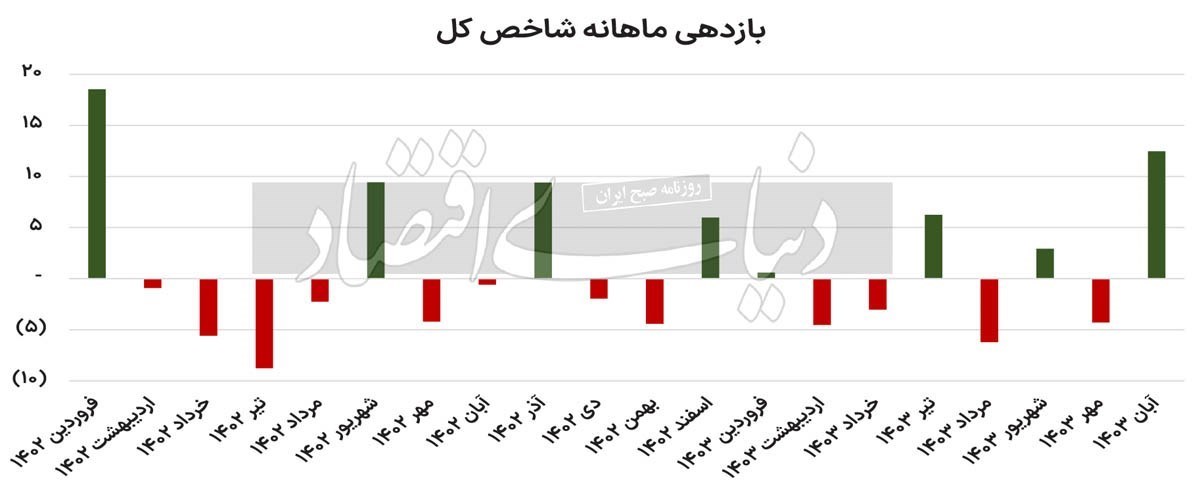

در مقیاس ماهانه این میزان از ارزش معاملات، از اسفندماه سالگذشته سابقه نداشتهاست. به لحاظ دلاری نیز ارزش معاملات برای چهارمین روز متوالی بالای 100میلیون دلار است. تداوم این شاخص بالای 100میلیون دلار، احتمالا بهمعنای تداوم روند صعودی خواهد بود؛ البته اگر شاخصکل صرفا روندی اصلاحی، اما با دامنه کوتاه داشتهباشد. میزان ورود و خروج پول حقیقی نیز حکایت از آن دارد که با احتساب صندوقهای سهامی، طی آبان ماه بیش ازهزار و 900میلیاردتومان سرمایه حقیقی وارد بازار سهام شدهاست؛ این میزان از فروردین1402 بیسابقه است.

همانطور که در گزارش چهارشنبه روزنامه «دنیایاقتصاد» اشاره شد، شاخصکل بورس پس از برخورد به محدوده 2میلیون و 250هزارواحدی، مقاومتی را نسبت به این سطح نشاندادهاست. کاهش نسبی شاخصکل در روز چهارشنبه نیز حکایت از آن دارد که برای عبور از مقاومت مذکور، نیاز به نقدینگی بالاتری خواهدداشت، لذا همزمانی برخورد نماگر به مقاومت با تحولات سیاسی و نشست شورایحکام، میتواند بورس را به سمت یک حمایت قیمتی سوق دهد. با فرض آنکه مسائل سیاسی نقش تهدید را برای بورس ایفا نکنند، با جمعآوری نقدینگی تازه، شاخصکل میتواند از سقف اردیبهشت امسال عبور کند. مرز حساسی که با عبور از آن، جو کلی بورس متفاوتتر از قبل خواهد بود.